こんにちは。虎之助です。

米国国内でタバコ製造・販売事業を展開するアルトリア(MO)を紹介します

本記事では、(MO)の個人的な評価【採点表】と、会社概要、配当、業績、アナリスト予想などについて解説します。

企業採点表(個人的見解)

早速ですが、企業評価表(個人的見解)です。

※あくまでも、個人的見解となり、ご自分の投資の参考にされるかは、自己判断でお願いします。

・とにかく高配当(7.92%)

・営業キャッシュフローマージン(5年平均) 32%と高い

・Gross margin(直近四半期) 55%と高い

増配率は低下傾向【増配率(10年) 8%→(3年)4%】

配当性向高く、増配余力限定的【配当性向 371%】

売上高・利益はマイナス成長 【売上高成長率(5年) 0%、純利益成長率(5年)-21%】

アナリスト予想成長率(売上)はマイナス

トータルリターン(過去5年)マイナス -3%

タバコの起訴リスク、先進国の若年層を中心にタバコ離れによる売上減少の流れは止まらず、将来は暗い

(星2つ)評価

虎之助も保有(780株 約470万円)していますが、改めて業績を見てみると、高い配当利回りの陰に隠れて、業績は悪いですね。継続保有は問題ありますね。

ただ、現時点は含み益のため、今後1~2年以内に、機会を見て売却を検討します。

| 項目 | 数値 | 評価 | 備考 | |

| 配当 | 配当利回り | 7.92% | ◎ | |

| 増配年数(年) | 13 | 〇 | ||

| 増配率(10年) | 8% | △ | ||

| 増配率(3年) | 4% | △ | ||

| 配当性向 | 371% | ✖ | ||

| 業績 | 売上高成長率(5年) | 0% | ✖ | |

| 当期純利益成長率(5年) | -21% | ✖ | ||

| 営業キャッシュフローマージン(5年平均) | 32% | 〇 | ||

| Gross margin(直近四半期) | 55% | ◎ | ||

| アナリスト 予想 |

売上成長率(3年) | -5% | ✖ | |

| EPS成長率(3年) | 100% | ◎ | ||

| Analyst consensus | Buy | 〇 | ||

| 株価 バリュエーション |

PER(倍) | 46倍 | ✖ | |

| トータルリターン(過去5年) | -3% | ✖ | ||

企業概要

アルトリア・グループは子会社を通じて、米国で喫煙用・経口用タバコ製品を製造・販売しています。

同社は主に Marlboro ブランドの紙巻きたばこ、Black & Mild ブランドの葉巻およびパイプたばこ、

Copenhagen、Skoal、Red Seal、Husky ブランドの水煙たばこ製品、およびオーラルニコチンパウチなどを提供しています。

同社は主にディストリビューターを含む卸売業者とチェーンストアなどの大規模小売業者にタバコ製品を販売しています。アルトリア・グループは1822年に設立され、バージニア州リッチモンドに本社を構えています。

虎之助も、2年前に禁煙するまで、大学時代から約20年近くタバコを吸っていました。

その間、何度か禁煙にトライしましたが、あえなく失敗。タバコの中毒性は身をもって実感しています。タバコは、一旦吸い始めると辞め辛いため、顧客の離反率が低い最高の商品です。

しかしながら、先進国では若年層を中心に喫煙率の下落で、たばこ会社の将来性は暗いです。

高配当株投資家に有名なアルトリアですが、かくいう虎之助も2020年3月に購入・保有継続(780株 約470万円)しています。2020年3月の新型コロナによる市場下落時に購入しているので、含み益と受取済み配当金合計で、約24%の利益(年率9.4%)リターンです。

但し、その同じ間にSP500指数のトータルリターンが約50%(年率20%)リターンなので、結果的にはインデックスETFを買っていれば、という結果でした。

このように、多くの高配当株は、『高い配当利回り』『増配記録』は魅力的に見える場合でも、

実際は低成長・低収益のため、株価が割安に放置されている<バリュートラップ>の場合があります。そういった株を買ってしまうと、株価の下落・低迷で、毎期の配当以上の損失を被る恐れがあるので注意が必要です。

企業概要

| 会社概要 更新日: | 2022/8/18 |

| 社名 | Altria Group, Inc. (MO) |

| ティッカーシンボル | MO |

| 国籍 | United States |

| 業種 | Tobacco |

| セクター | Consumer Staples |

| 従業員数 | 6,000人 |

| 売上高 | 25.48B |

| 扱い証券会社 | SBI証券(〇) |

| 楽天証券(〇) | |

| マネックス証券(〇) |

| 株価 | 45.45 |

| PER | 46.38 |

| 予想PER | 9.29 |

| PBR | n/a |

| 年間配当(利回り) | $3.60 (7.92%) |

| 配当性向 | 371% |

| 増配年数 | 13年 |

| 配当成長率 | (1年平均): 4.7% |

| (3年平均): 4% | |

| (5年平均): 8.1% | |

| (10年平均): 8.18% |

株価

二年間の株価推移です。

新型コロナの影響で、大きく下げた後、今年2022年6月まで、株価は上昇しましたが、その後は調整しており、200日移動平均線の下を推移しています。

50日移動平均線を破れるかどうかに注目です。

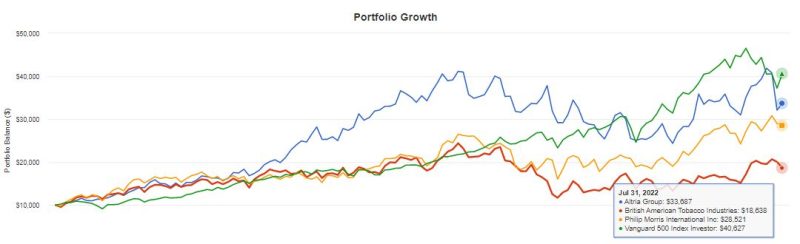

トータルリターン(SP500指数との比較)

高配当でも株価リターンが低い銘柄(バリュートラップ銘柄)を避けるため、トータルリターン(配当・キャピタルゲイン)を比較します。

過去5年トータルリターンは、指数(SP500)を下回っています。

Altria Group, Inc. (MO)(過去5年累計 -3%) ※年平均-1%

SP500(過去5年累計 93%) ※年平均19%

競合(フィリップモリス、ブリティッシュアメリカン)とのトータルリターン比較

同じタバコ事業を手掛ける競合2社+SP500指数と2011年からの10年間トータルリターンを比較しました。

結果は、意外ですが、同業3社中、アルトリア(グラフ内青線)が他2社に比較し、トータルリターンで凌駕していました。

但し、SP500指数には劣後していました。

| 企業名 | 2011年時点 投資額 | 2022年時点 運用額 | 年平均成長率 (CAGR) |

| アルトリア(MO) | $10,000 | $33,687 | 11.05% |

| フィリップモリス(PM) | $10,000 | $28,521 | 9.47% |

| ブリティッシュアメリカンタバコ(BTI) | $10,000 | $18,638 | 5.52% |

| 比較参考(SP500指数) | $10,000 | $40,627 | 12.87% |

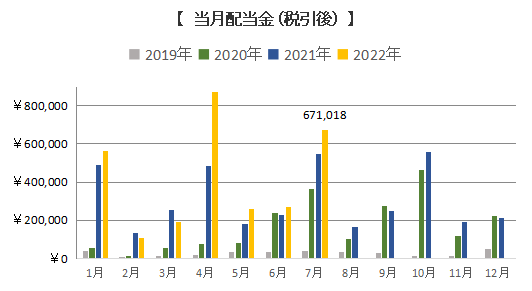

配当・増配状況

配当利回り等の指標は以下表の通りです。

配当性向(371%)と高く、今後の増配余地は少ないです。

配当利回りは(7.92%)と高いです。

| 株価 | 45.45 |

| 年間配当(利回り) | $3.60 (7.92%) |

| 配当性向 | 371% |

| 増配年数 | 13年 |

| 配当成長率 | (1年平均): 4.7% |

| (3年平均): 4% | |

| (5年平均): 8.1% | |

| (10年平均): 8.18% |

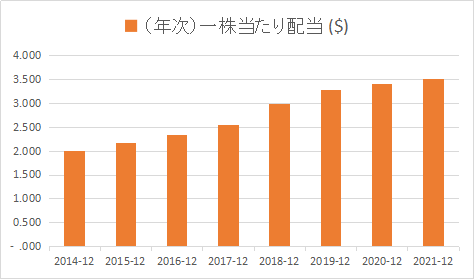

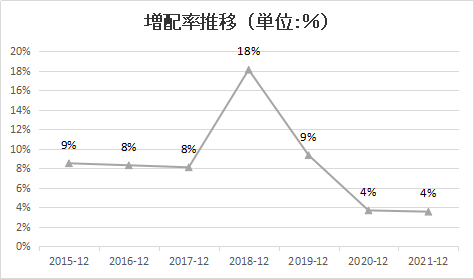

一株当たり配当・増配率推移

一株当たり配当は、右肩上がりに増加しています。

増配率は低下しています。

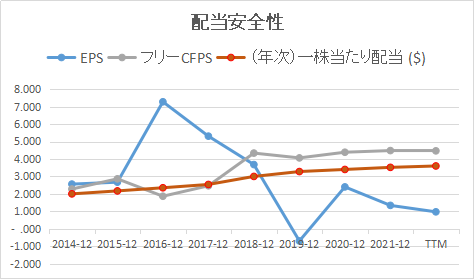

配当安全性

配当安全性確認のため、【一株当たり配当】が【EPS】【フリーCF】範囲内か以下グラフで確認します。

一株当たり配当(橙色)は、EPS(青線)を下回っています。

フリーキャッシュフロー(灰色線)の範囲内です。

配当安全性は不明です。

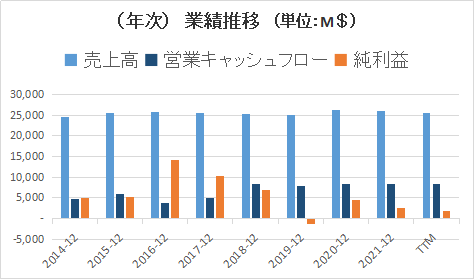

業績・財務状況

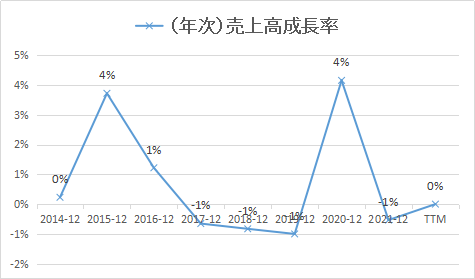

売上・利益・(年次)

売上は、微増(ほとんど横ばい)です。

売上高成長率は、【5年平均: 4%】で、ほとんど成長していません。

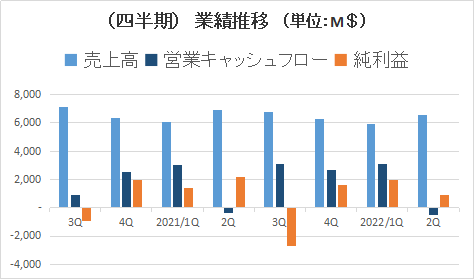

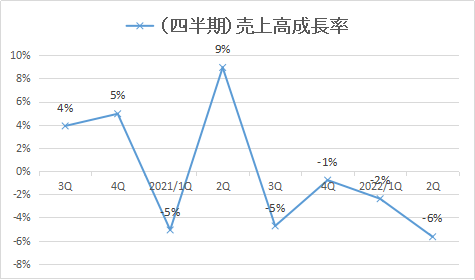

売上・利益・(四半期)

(四半期)決算では、売上・営業CF・純利益とも、横ばい、もしくは減少しています。

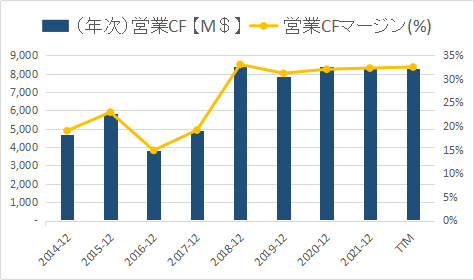

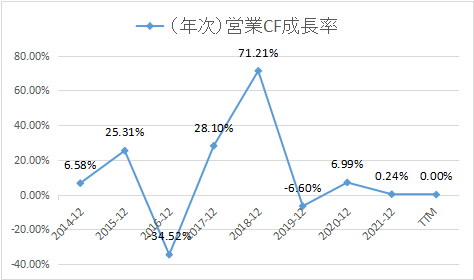

営業キャッシュフロー(年次)

営業CFは、ほぼ横ばいです。

営業CFマージン(左グラフ黄色折線)は、【5年平均32%】と高マージンで望ましいです。

※(備考)営業CFマージンの目安は(15~35%)あれば理想的です。

営業CF成長率(右グラフ)は、【5年平均14%】と悪くありませんが、直近は減少しています。

アナリスト予想・株価バリュエーション

アナリスト予想

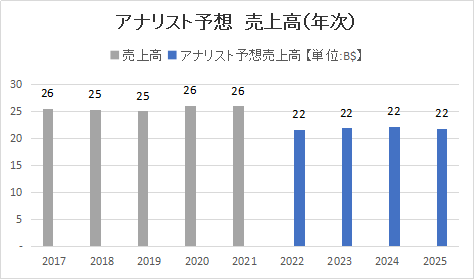

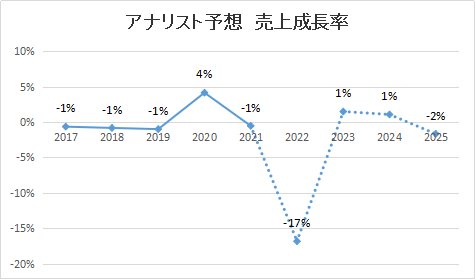

アナリスト予想(売上)

アナリスト予想(売上)は、減少しています。

アナリスト予想売上高成長率は、【3年平均: -5%】とマイナス成長です。

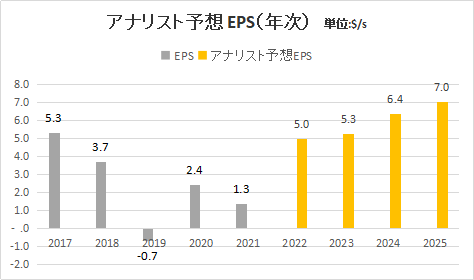

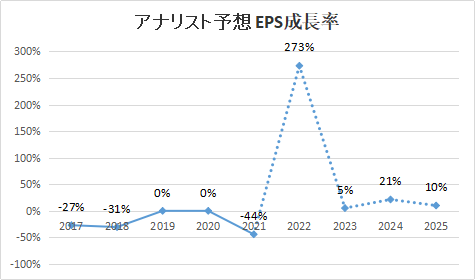

アナリスト予想(EPS成長)

アナリスト予想(EPS)は、右肩上がりで増加しています。

アナリスト予想EPS成長率は、【3年平均: 100%】と悪くありませんが、マチマチです。

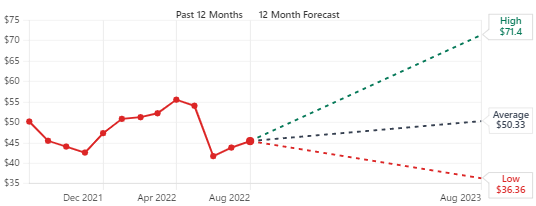

アナリスト株価予想

27人の株式アナリストによると、MO株の12ヶ月の平均株価予想は50.33ドルで、10.74%の上昇を予測しています。最低目標は36.36ドルで、最高目標は71.4ドルです。アナリストの平均では、MO株は買いだと評価されています。

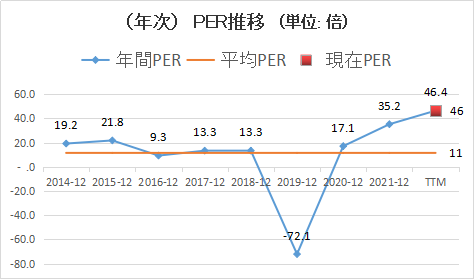

株価バリュエーション(PER推移)

現状PERは、 46 倍

過去10年平均PERは、 11 倍

PERは過去10年平均PERより<高い>。 株価は割高です。

【再掲】企業採点表(個人的見解)

早速ですが、企業評価表(個人的見解)です。

※あくまでも、個人的見解となり、ご自分の投資の参考にされるかは、自己判断でお願いします。

・とにかく高配当(7.92%)

・営業キャッシュフローマージン(5年平均) 32%と高い

・Gross margin(直近四半期) 55%と高い

増配率は低下傾向【増配率(10年) 8%→(3年)4%】

配当性向高く、増配余力限定的【配当性向 371%】

売上高・利益はマイナス成長 【売上高成長率(5年) 0%、純利益成長率(5年)-21%】

アナリスト予想成長率(売上)はマイナス

トータルリターン(過去5年)マイナス -3%

タバコの起訴リスク、先進国の若年層を中心にタバコ離れによる売上減少の流れは止まらず、将来は暗い

(星2つ)評価

虎之助も保有していますが、改めて業績を見てみると、高い配当利回りの陰に隠れて、業績は悪いですね。継続保有は問題ありますね。

ただ、現時点は含み益のため、今後1~2年以内に、機会を見て売却を検討します。

| 項目 | 数値 | 評価 | 備考 | |

| 配当 | 配当利回り | 7.92% | ◎ | |

| 増配年数(年) | 13 | 〇 | ||

| 増配率(10年) | 8% | △ | ||

| 増配率(3年) | 4% | △ | ||

| 配当性向 | 371% | ✖ | ||

| 業績 | 売上高成長率(5年) | 0% | ✖ | |

| 当期純利益成長率(5年) | -21% | ✖ | ||

| 営業キャッシュフローマージン(5年平均) | 32% | 〇 | ||

| Gross margin(直近四半期) | 55% | ◎ | ||

| アナリスト 予想 |

売上成長率(3年) | -5% | ✖ | |

| EPS成長率(3年) | 100% | ◎ | ||

| Analyst consensus | Buy | 〇 | ||

| 株価 バリュエーション |

PER(倍) | 46倍 | ✖ | |

| トータルリターン(過去5年) | -3% | ✖ | ||

以上、参考になれば幸いです

コメント