こんにちは。虎之助です。

高い増配率、売上成長を続けている、金融サービス企業(SPGI)について紹介します

本記事では、(SPGI)の個人的な評価【採点表】と、会社概要、配当、業績、アナリスト予想などについて解説します。

企業採点表(個人的見解)

早速ですが、企業評価表(個人的見解)です。

※あくまでも、個人的見解となり、ご自分の投資の参考にされるかは、自己判断でお願いします。

・増配記録49年(配当貴族)銘柄。

・売上成長率・増配率・アナリスト予想は高い。

・指数指標を提供する金融サービス業で、バフェットが言う『モート(堀)』高く、代替されにくい

・ただし、株価高く(高PER)、配当利回り低い(0.84%)ため、(星4つ)評価。

| 項目 | 数値 | 評価 | 備考 | |

| 配当 | 配当利回り | 0.84% | ✖ | |

| 増配年数(年) | 49年 | ◎ | ||

| 増配率(10年) | 12% | 〇 | ||

| 増配率(3年) | 14% | 〇 | ||

| 配当性向 | 24% | 〇 | ||

| 業績 | 売上高成長率(10年) | 8% | △ | |

| 当期純利益成長率(10年) | 15% | 〇 | ||

| Gross margin(直近四半期) | 71% | ◎ | ||

| アナリスト 予想 |

売上成長率(3年) | 23% | ◎ | |

| EPS成長率(3年) | 12% | 〇 | ||

| Analyst consensus | Buy | 〇 | ||

| 株価 バリュエーション |

PER(倍) | 29倍 | △ | |

| トータルリターン(過去5年) | 163% | 〇 | ||

企業概要

S&Pグローバル社は、その子会社とともに、世界の資本市場、商品市場、自動車市場において、信用格付、ベンチマーク、分析、ワークフロー・ソリューションを提供しています。

6つの部門から構成されています。S&Pグローバル・レーティングス、S&Pダウ・ジョーンズ・インデックス、S&Pグローバル・コモディティ・インサイト、S&Pグローバル・マーケット・インテリジェンス、S&Pグローバル・モビリティ、S&Pグローバルエンジニアリング・ソリューションズ。

主に、機関投資家向けに、様々な評価やインデックス・ベンチマークを提供しています。こういった指数は、一旦採用されると変更は難しく、また定期的な収入が期待できます。

本ビジネスモデルは非常に素晴らしく、虎之助も大好きなビジネスモデルです。

企業概要

| 会社概要 更新日: | 2022/8/9 |

| 社名 | S&P Global Inc. (SPGI) |

| ティッカーシンボル | SPGI |

| 国籍 | United States |

| 業種 | Capital Markets |

| セクター | Financials |

| 従業員数 | 22,850人 |

| 売上高 | 9.56B |

| 扱い証券会社 | SBI証券(〇) |

| 楽天証券(〇) | |

| マネックス証券(〇) |

| 株価 | 378.12 |

| PER | 28.52 |

| 予想PER | 29.94 |

| PBR | 3.2 |

| 年間配当(利回り) | $3.16 (0.84%) |

| 配当性向 | 24% |

| 増配年数 | 49年 |

| 配当成長率 | (1年平均): 9.7% |

| (3年平均): 13.9% | |

| (5年平均): 15.5% | |

| (10年平均): 12.09% |

株価

一年間の株価推移です。

6月の底値から、200日移動平均線を上抜けし、50日移動平均線に挑戦中です。

個人的には、株価は(SPGIが、というよりも市場全体は)インフレ高止まりと、FRBの継続利上げにより、2番底をつけるリスク高いと見ていますが、どうでしょうか。

トータルリターン(SP500指数との比較)

・トータルリターン(配当・キャピタルゲイン)比較表です。過去5年トータルリターンは、指数(SP500)を圧倒しています。

・SPGI(過去5年累計 162.6%) ※年平均33%

・SP500(過去5年累計 85.5%)※年平均17%

配当・増配状況

配当利回り等の指標は以下の通りです。

配当利回りは(0.84%)と低いです。

但し、増配年数49年と、あと1年で増配年数50年(配当王)となります。

また、【5年平均増配率: 15.5%】と高いペースで増配を続けています。

| 株価 | 378.12 |

| 年間配当(利回り) | $3.16 (0.84%) |

| 配当性向 | 24% |

| 増配年数 | 49年 |

| 配当成長率 | (1年平均): 9.7% |

| (3年平均): 13.9% | |

| (5年平均): 15.5% | |

| (10年平均): 12.09% |

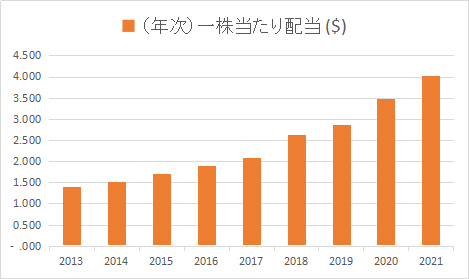

一株当たり配当・増配率推移

一株当たり配当は、順調に右肩上がりとなっています。

直近の増配率は約10%以上と、高い増配率を維持しています。

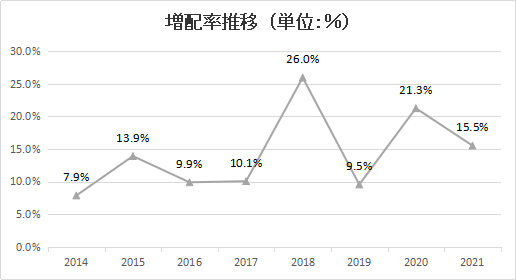

配当安全性

配当安全性確認のため、【一株当たり配当】が【EPS】【フリーCF】範囲内か以下グラフで確認します。

2014年、2015年にEPS、フリーCFが配当を下回りましたが、その後は、一株当たり配当(橙色)は、EPS(青線)、フリーキャッシュフロー(灰色線)の範囲内で、配当安全性は高く、今後の増配継続性に期待できます。

業績・財務状況

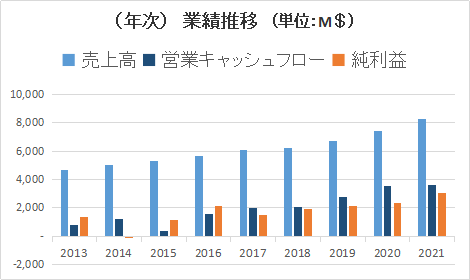

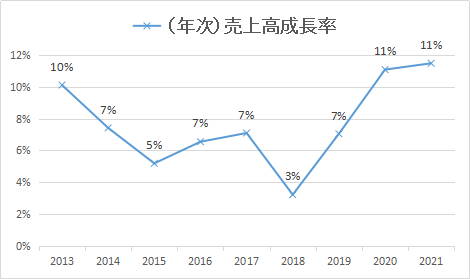

売上・利益・(年次)

売上・営業CF・純利益とも、基本的に右肩上がりで増加しており、問題ありません。

売上高成長率は、【10年平均8%】【3年平均10%】とそれほど高くは有りません。

但し、直近で売上成長率が加速しています。

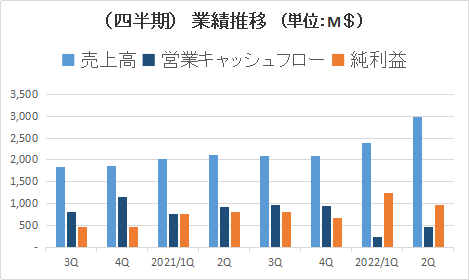

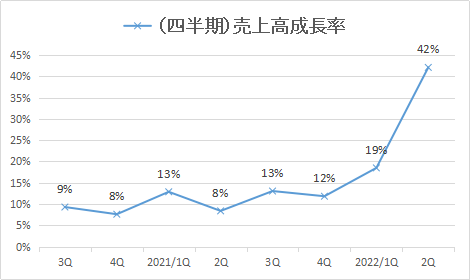

売上・利益・(四半期)

(四半期)決算でも、売上・営業CF・純利益とも、基本的に右肩上がりで増加しており、問題ありません。

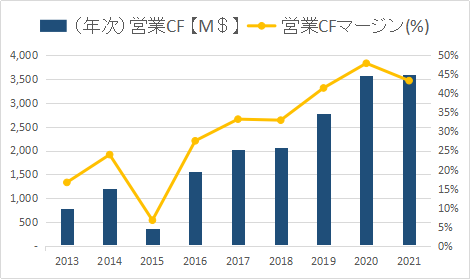

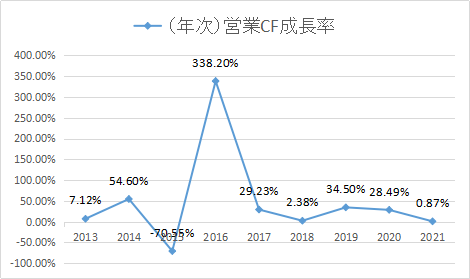

営業キャッシュフロー(年次)

営業CFは、基本的に右肩上がりで着実に増加しており、問題ありません。

営業CFマージンは、【5年平均40%】と非常に高いです。

営業CFマージンの目安は(15~35%)であれば、良い数値なので、40%は素晴らしい数値です。

営業CF成長率は、【5年平均19%】と非常に高いです。

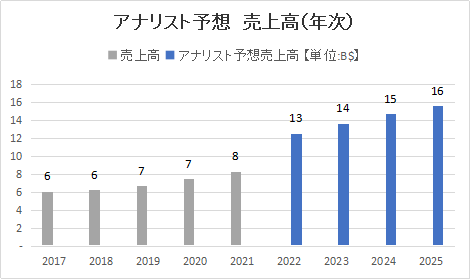

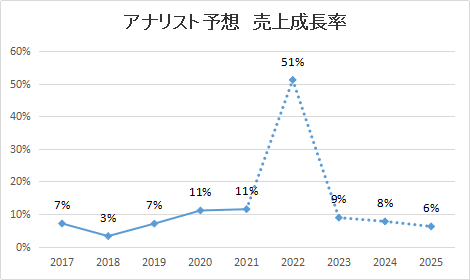

アナリスト予想(売上)

アナリスト予想(売上)は、右肩上がりで増加しており、問題ありません。

アナリスト予想(売上成長率)、【3年平均23%】と非常に高く、期待を持てます。

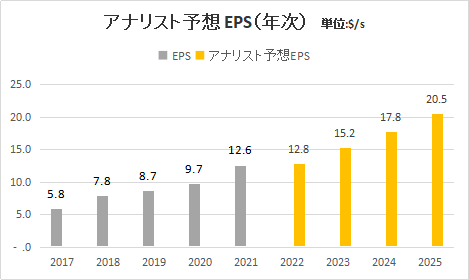

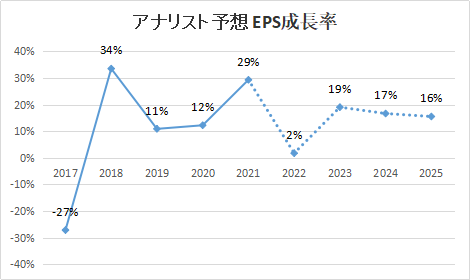

アナリスト予想(EPS成長)

アナリスト予想(EPS)は、右肩上がりで増加しており、問題ありません。

アナリスト予想(EPS成長率)、【3年平均12%】と高く、期待を持てます。

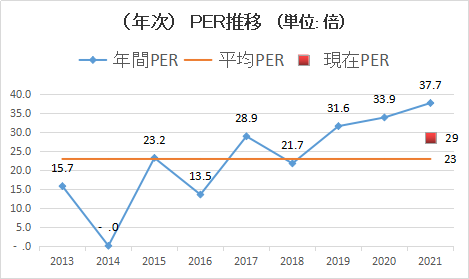

株価バリュエーション(PER推移)

現状PERは、 29 倍

過去10年平均PERは、 23 倍

PERは過去10年平均PERより<高い>。 株価は割高です。

【再掲】企業採点表(個人的見解)

早速ですが、企業評価表(個人的見解)です。

※あくまでも、個人的見解となり、ご自分の投資の参考にされるかは、自己判断でお願いします。

・増配記録49年(配当貴族)銘柄。

・売上成長率・増配率・アナリスト予想は高い。

・指数指標を提供する金融サービス業で、バフェットが言う『モート(堀)』高く、代替されにくい

・ただし、株価高く(高PER)、配当利回り低い(0.84%)ため、(星4つ)評価。

| 項目 | 数値 | 評価 | 備考 | |

| 配当 | 配当利回り | 0.84% | ✖ | |

| 増配年数(年) | 49年 | ◎ | ||

| 増配率(10年) | 12% | 〇 | ||

| 増配率(3年) | 14% | 〇 | ||

| 配当性向 | 24% | 〇 | ||

| 業績 | 売上高成長率(10年) | 8% | △ | |

| 当期純利益成長率(10年) | 15% | 〇 | ||

| Gross margin(直近四半期) | 71% | ◎ | ||

| アナリスト 予想 |

売上成長率(3年) | 23% | ◎ | |

| EPS成長率(3年) | 12% | 〇 | ||

| Analyst consensus | Buy | 〇 | ||

| 株価 バリュエーション |

PER(倍) | 29倍 | △ | |

| トータルリターン(過去5年) | 163% | 〇 | ||

以上、参考になれば幸いです

コメント